בהלה עם קבלות: מחיר הזהב המטפס עקב המשבר, מסנוור את המשקיעים בצדק

פורסם בכלכליסט 23.07.20

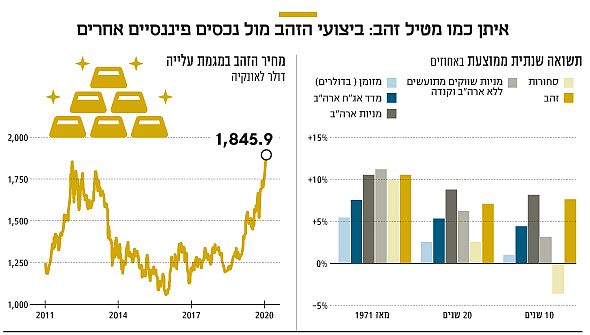

מחיר המתכת הנוצצת ממשיך להתחזק ומציג עלייה של יותר מ־22% מתחילת השנה, יותר מכמעט כל מדד מניות בעולם. ההיצמדות המסורתית של משקיעים לזהב בעתות משבר מוכיחה את עצמה גם בצל המגפה

האנושות התרגלה במשך מאות שנים לראות בזהב כלי לשמירת ערך הכסף, חוף מבטחים לתקופות סוערות. הזהב היה אמצעי חליפין, תקן יחסי למטבע עבור שלל מדינות. הפרנק השוויצרי היה האחרון להתנתק מערכו, לפני 20 שנה בלבד. הרגלים מושרשים אינם נעלמים בקלות, והעובדה שכיום זהב אינו אלא מתכת תעשייתית שניתן לייצר ממנה גם תכשיטים לא חדרה לתודעה הכללית. אפילו בנקים מרכזיים ומוסדות פיננסיים בינלאומיים שומרים חלק מעתודותיהם בזהב, אף שיש מתכות נדירות יותר ושימושיות יותר. אך מסורת היא מסורת, ולפיה הזהב מגן על ערך הכסף המושקע בו. בהתאם, משקיעים פרטיים ומוסדיים בשווקים הפיננסיים משקיעים באופן מסורתי בזהב. אלה נהרו למתכת הנוצצת מאז החלה להיסחר בבורסות ברגע שהריחו צרות כלכליות. הסיבה לכך היא שבשנים עברו, ברוב המקרים הצרות הללו לוו באינפלציה גבוהה, קרי עליות מחירים. הזינוק במחירי הזהב מתחילת משבר הקורונה עשוי להעיד כי המשקיעים חוששים מאובדן ערך של הכסף. זאת על רקע העבודה המאומצת של מכונות הדפוס בבנקים המרכזיים.

האינפלציה כבר לא רלבנטית

שיעורי האינפלציה דוכאו במרבית המדינות בשני העשורים האחרונים באמצעות תהליכי הגלובליזציה, התקדמות טכנולוגית, הזדקנות האוכלוסייה ועוד. לאחר פרוץ משבר הקורונה, שיעורי האינפלציה המשיכו ליפול. מחיקת הביקושים בשל הטלות הסגר והעלייה באבטלה גברה על הפחתת ההיצע בגלל סגירת העסקים. ההיגיון הפשוט כביכול אומר שעם הדפסת כסף כה מסיבית, עלינו להתכונן לקפיצה במחירים כשיתאוששו הביקושים. אז המשקיעים מקדימים את המאוחר כשהם מזרימים עוד ועוד כסף לזהב?

קפיצה חדה ופתאומית במחירים יכולה להתרחש נוכח התאוששות כלכלית מהירה מהצפוי, עם זינוק מהיר בתעסוקה ועלייה בשכר. מצב כזה אינו מוצג באף תחזית. אינפלציה יכולה לזנק גם בעקבות זעזוע נפט בסגנון של שנות ה־70, או ביטול כמעט טוטאלי של גלובליזציה, כולל ניתוק שרשראות הערך, ההון והעבודה הגלובליות. זה ייתכן, אך לא נראה סיכון מיידי, בלשון המעטה. אחד הגורמים המשפיעים ביותר על שיעורי האינפלציה בפועל הוא ציפיות האינפלציה — ואלה אינן משתנות בן לילה. לאחר שהתרגלנו במשך כמה שנים להיעדר עליות מחירים, צפוי שהמגמה הזו תימשך. הסיכון כעת נוטה דווקא לכיוון של דפלציה, ולא לגל התייקרויות.

אם כך, לא נראה שהנהירה לזהב היא תוצאה של ציפיות לעלייה בשיעורי האינפלציה. גם דפלציה אינה הסיבה לעליית מחירי הזהב, שכן הוא אינו מגן מפני ירידה ברמות המחירים. בתקופות הדפלציה ערך הכסף עולה בכל יום שלא הוצאנו אותו, כך שאין טעם בהשקעה שאינה מניבה תשואה גבוהה מעליית ערכו של המזומן.

יש הסבר פשוט יותר: הזהב עולה כשהריבית יורדת. זהב אינו משלם ריבית, ולכן אינו אטרקטיבי להשקעה בתקופות שבהן הריבית הריאלית על אג"ח גבוהה. ובזמנים כמו היום, כשהתשואה הריאלית על אג"ח ממשלתיות היא שלילית, ואין צפי להעלאת הריביות בשנתיים הקרובות, הזהב נוצץ מתמיד. כלומר, גם אם יש משקיעים שחוששים מאינפלציה, זו אינה הסיבה לעליית מחיר הזהב. ההפך הוא הנכון: אחד הפחדים הבולטים של הבנקים המרכזיים בעולם הוא להיקלע לחולות הטובעניים של הדפלציה. זו הסיבה להורדת הריביות לאפס, שמקפיצה את מחירי המתכת היקרה.

אין הזדמנויות בלי סיכון

כמו כל השקעה, גם בזהב יש חסרונות וסיכונים. מחיר הזהב עשוי לעלות כשהכלכלה במצב קשה, והוא נוטה לאבד מערכו כשניכר שיפור. כך, למרות כל העליות, מחיר הזהב עדיין לא הגיע לשיא שרשם בשנת 2011.

בנוסף, מחנק אשראי כפי שהשווקים חוו ב־2008, או קריסת שוקי המניות כפי שהיתה במרץ 2020, עשויים לגרום למחירם של כלל הנכסים ליפול, כולל הזהב. בתקופות הללו המשקיעים נאלצים למכור הכל כדי לכסות הפסדים או להגדיל את ה"מרג'ין" (Margin Call, הביטחונות). מה עוד שפאניקה בשוקי המניות גורמת לנהירה אל הנכסים הבטוחים ביותר — אג"ח ממשלת ארה"ב, ולכן כל מוצר אחר נמכר בעד הדולרים. אך לאחר נקודת המפנה, שבה הבנקים המרכזיים נכנסים לתמונה ומייצבים אותה, הזהב נוטה לעלות.

הביקוש היצרני לזהב נמוך ביחס לכמות הנסחרת בבורסות, כך שזה בעיקר נכס ספקולטיבי: המשקיעים קונים בתקווה למכור אותו כעבור זמן מה למישהו אחר במחיר גבוה יותר.

קרנות מוזהבות במיוחד

יש כמה דרכים להשקעה בזהב. רכישת מטילי זהב, אך זו בעייתית מבחינת אחסון וביטחון; השקעה במניות של יצרניות הזהב כוללת סיכונים, כך שהמניות יכולות לרדת גם כשמחיר הזהב עולה; רכישת חוזים עתידיים על זהב זו אופציה מסוכנת בשל המינוף הגבוה, שיכול להעצים רווחים וגם הפסדים.

הדרך הפשוטה והנוחה ביותר, המתאימה למתחילים ולמקצוענים, היא באמצעות קרנות סל המגובות בזהב פיזי. הקרנות הללו פופולריות מאוד בקרב המשקיעים כעת. מתחילת השנה ועד סוף מאי קרנות הסל הגלובליות משכו אליהן סכום שיא של 33.7 מיליארד דולר, ועקפו את השיא הקודם של 24 מיליארד דולר שנרשם בכל שנת 2016. אחזקת הזהב הפיזי של הקרנות הללו בעולם עלתה לשיא של 3,510 טונה.

קרן הסל הגדולה והמוכרת מכולן היא SPDR Gold Shares) GLD), הנסחרת בארה"ב. מתחילת 2020 ועד 20 ביולי רשמה הקרן עלייה של 21.06% לעומת עלייה של 1.91% במדד 500 S&P. בשלוש השנים האחרונות עלתה GLD ב־45.06% ובחמש השנים האחרונות — ב־65.08%; זאת בעוד המדד האמריקאי רשם עליות של 39.74% ו־70.58% בהתאמה.

ארז ברית הוא מייסד ומנכ״ל בית ההשקעות טנדם קפיטל ויוליה ויימן היא אנליסטית בכירה לשווקים גלובליים בבית ההשקעות

הכותבים הינם עובדים בבית ההשקעות טנדם קפיטל אסט מנג'מנט בע"מ (להלן: “החברה”) המצהירים כי האמור בכתבה משקפים נאמנה את דעתם האישית ומתייחסים לתקופת כתיבת הכתבה. אין לראות בכתבה, בתוכנה משום שיווק/ייעוץ השקעות או תחליף לכזה. כתבה זו בוצעה בהסתמך על מידע פומבי גלוי לציבור ועשוי להתבסס על נתונים שפותחו על ידי אנליסטים עובדי החברה ומקורות אחרים הנחשבים מהימנים ומבלי להתחייב על ביצוע בדיקות עצמאיות לשם בירור מהימנות המידע. כמו כן, עלולות להתגלות סטיות משמעותיות בין ההערכות המובאות במידע בכתבה לבין התוצאות בפועל. המידע המוצג בכתבה, הינו חומר מסייע בלבד ואין לראות במידע זה כעובדתי או כמידע שלם וממצה של ההיבטים הכרוכים בני”ע ו/או בנכסים הפיננסים המוזכרים בה, לכן אין לראות במידע האמור, כהמלצה או תחליף לשיקול דעתו העצמאי של הקורא או הצעה או הזמנה לקבל הצעות או ייעוץ/שיווק השקעות, בין באופן כללי ובין בהתחשב בנתונים ובצרכים המיוחדים של המשקיע- לרכישה ו/או ביצוע השקעות ו/או פעולות או עסקאות כלשהן. החברה ו/או נושאי המשרה שלה ו/או מנהליה ו/או עובדיה ו/או מי מטעמה עשויים, בהתאם למגבלות הדין, לרכוש ו/או למכור ו/או להתעניין עבור עצמם בניירות ערך ו/או נכסים פיננסים הקשורים במישרין ו/או בעקיפין לחברה ו/או לניירות הערך ו/או לנכסים הנסקרים בכתבה, וכן עשויים לרכוש ו/או למכור ו/או לבצע עסקאות בניירות ערך ו/או בנכסים הפיננסיים עבור תיקי השקעות המנוהלים על ידי החברה, העוסקת בניהול תיקי השקעות ובשיווק השקעות, ו/או בעבור ניהול השקעות של קרנות נאמנות אשר טנדם קפיטל אסט מנג'מנט בע"מ הינה מנהל ההשקעות חיצוני ומנהל הקרן אלומות ניהול קרנות נאמנות בע"מ. החברה אינה עוסקת בחיתום, הנפקת תעודות סל, או ניהול קופות גמל. החברה מחזיקה ו/או עשויה להחזיק ו/או למכור במסגרת פעילותה השוטפת, ניירות ערך ו/או נכסים פיננסים של החברה הנסקרת, והיא עשויה לקיים קשרים עסקיים נרחבים ומגוונים עם החברה הנסקרת, למועד מסמך זה ו/או במועדים אחרים, הכל כמפורט לעיל ובין היתר משום כך ולאור האמור לעיל עשוי להיות לחברה ו/או למי מטעמה עניין אישי בנכסים ו/או בחברות ו/או בניירות הערך המוזכרים בכתבה. אין באמור להוות ייעוץ מס ו/או תחליף לייעוץ מס הניתנים כפוף להוראות כל דין והמתחשבים בנתונים ובצרכים הייחודיים של כל אדם.