מניות בריטיות: הממלכה חוזרת לאופנה

יוליה ויימן, אפריל 2021

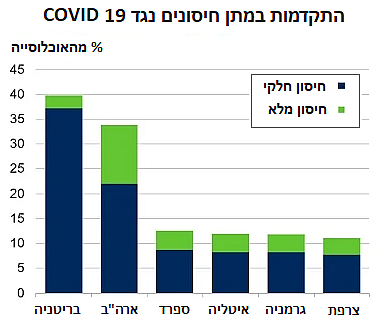

כפי שראינו בחודשים האחרונים, ההחלטה הכה שנויה במחלוקת של בריטניה להתנתק מהאיחוד האירופאי דווקא הטיבה עימה בנושא החיסונים ל- 19 Covid: הממלכה המאוחדת יכלה להחליט על רכישות ומתן חיסונים במהירות וללא תלות בבירוקרטיה המסורבלת של האיחוד. האם ה- Brexit צפוי להטיב גם עם שוקי המניות בבריטניה?

המשקיע האגדי ג'רמי גרנת'ם, ממקימי חברת ניהול נכסים פיננסיים וותיקה מאוד GMO (המנהלת נכסים על סך כ- 100 מיליארד דולר עבור מוסדיים בלבד), אמר לאחרונה כי "המקום היחיד בו ניתן לעשות כסף בשבע השנים הבאות, הוא השוק המניות האנגלי". לטענתו, רק המניות הבריטיות יניבו תשואה שנתית חיובית לאחר ניכוי אינפלציה; הערכה זו מבוססת על מחקר ארוך-טווח מבית GMO אשר נתמך במודלים המבוססים על הקשר ההדוק והידוע בין תמחור המניות מאוד לתשואות עתידיות במשך 5-10 שנים.

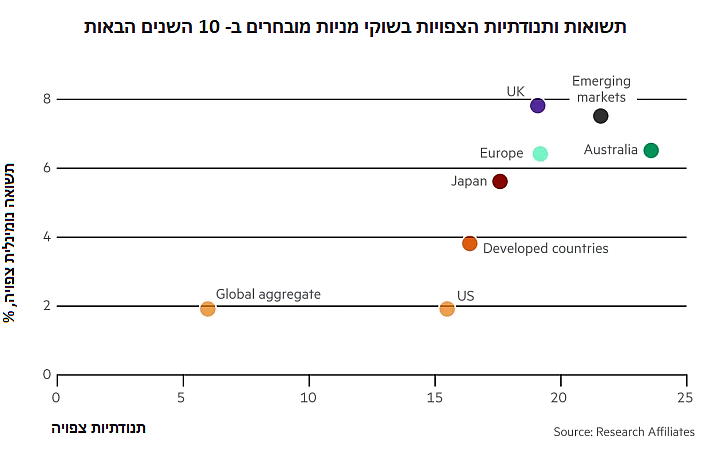

עוד גורו בעולם ההשקעות, רוב ארנוט, ממקימי Research Affiliates שמייעצת למנהלי כספים ומשקיעים פרטיים (כ- 160 מיליארד דולר בעולם מנוהלים בעזרת אסטרטגיות ההשקעות של החברה), תומך בדעתו של גרנת'ם ומכתיר את המניות הבריטיות "העסקה של העשור". הוא טוען כי התבהרות המצב עם ה- Brexit, ויותר מכך – התקדמות תכנית החיסונים באופן מהיר, נותנים עוד בסיס לאופטימיות, פרט למחירי המניות הזולים.

ובכן, שוק המניות הבריטי מתומחר בחסר לעומת השווקים המפותחים האחרים וכן לעומת מכפיל הרווח ההיסטורי של עצמו. כיום, מכפיל הרווח העתידי של השוק הבריטי כפי שהוא מיוצג על ידי UK MSCI, עומד על 13.2 (הממוצע הרב שנתי עומד על כ- 15). זאת, לעומת 22.8 ב- US MSCI, 17.2 ביפן ו- 17.7 באיחוד האירופאי; המדד של כלל המדינות המפותחות MSCI AC World נסחר כעת במכפיל של 19.5. המניות הבריטיות כעת אף זולות מאלו של מניות השווקים המתפתחים: המכפיל העתידי של EM MSCI עומד על 14.7. מדד ה- blue chip הבריטי FTSE 100, הכולל את 100 החברות הגדולות בבורסת לונדון, נסחר במכפיל רווח עתידי של 14.2, לעומת מקבילו באירופה EURO STOXX 50, שנסחר ב- 17.9, ומקבילו האמריקאי 500 S&P שנסחר במכפיל עתידי של 22.5.

המניות הבריטיות סבלו הרבה בשנים האחרונות, או, אפשר לומר, בעשורים האחרונים. לאחר שהתאוששו מהתפוצצות בועת הטכנולוגיות, שוב קרסו אל תוך תהום עם פרוץ המשבר הפיננסי הגלובלי. ההתאוששות מהמשבר ההוא לקחה מספר שנים, וכאשר השוק החזיר את הפסדיו ושבר שיא – הגיעה המשאל על המשך הדרך באיחוד האירופאי, שתוצאותיו הגורליות הרעידו את השווקים הפיננסיים. אומנם הנפילה הקשורה ל- Brexit לא הייתה עמוקה, אך התהליך המלא בחוסר ודאות השתיל חשדנות רבה בקרב המשקיעים הגלובליים כלפי הנכסים הבריטיים. וכשכבר נראה כי כל ענני האבק התפזרו והדרך ברורה, הגיע משבר הקורונה. כל שוקי העולם קרסו במרץ 2020, אך רוב השווקים המפותחים העיקריים כבר החזירו את ההפסדים ואף רשמו שיאים חדשים (מה שכמובן גרם להתייקרות המכפילים), בעוד שהמניות הבריטיות עדיין נמצאות מתחת לנקודה בה היו ערב המשבר. הסיבה לכך ככל הנראה נעוצה באותו הסנטימנט השלילי שחשו המשקיעים הגלובליים כלפי המניות הבריטיות, לאחר שהתאכזבו מהן פעם אחר פעם.

כאת, שוק המניות של הממלכה המאוחדת נראה מבטיח – בייחוד בהשוואה לשווקים של המדינות המתועשות האחרות. תכנית מתן החיסונים שמתקדמת בקצב המהיר באירופה ובין המהירים בעולם, תאפשר פתיחה מהירה יותר של הכלכלה וחזרתם המלאה של פנאי, תיירות ופעילות עסקית רגילה – בעתיד קרוב יותר מאשר בשאר מדינות אירופה.

על פי איגוד התעשיינים של בריטניה, התקדמות בחיסונים וכתוצאה שחרור הדרגתי של מגבלות הקורונה, הביאו לזינוק חד בסנטימנט העסקים לרמתו הגבוהה מזה 48 שנים; האיגוד מדווח על הצפי בגידול משמעותי בתעסוקה והתחדשות ההשקעות העסקיות. באפריל, הגידול בהזמנות הייצוא היה הגבוה מזה שנה, חדשות מעולות עבור החברות במדד FTSE 100, המפיקות יותר ממחצית ההכנסות שלהן מייצוא. על פי תחזיות הכלכלנים והאנליסטים מ- Deutsche Bank, Barclay's ואחרים, כלכלת בריטניה החלה לרשום התאוששות חזקה באופן יוצא מן הכלל. הקפיצה החדה בפעילות העסקית והצרכנית בעקבות פתיחת חנויות, מסעדות ועסקי פנאי נוספים בתחילת אפריל, גרמה לעדכון כלפי מעלה של תחזיות הצמיחה הכלכלית לשנת 2021 מ- 4.8% ל- 5.7%. האנליסטים של Goldman Sachs אף צופים כי כלכלת בריטניה תגדל השנה ב- 7.8%, קצב צמיחה מהיר יותר מזה של ארה"ב.

באותה העת, הבנק המרכזי של אנגליה ממשיך לתמוך בכלכלה על ידי המדיניות המוניטארית המרחיבה, והממשלה ממשיכה לתת מענה לעסקים שנפגעו כתוצאה ממגפת ה- 19 Covid. הצפי לחזרה מהירה יחסית ל"עסקים כרגיל" תוך מתן רשת ביטחון, תומך בהשערה לשיפור ברווחי החברות הבריטיות, דבר שצפוי לתמוך במחירי המניות. האנליסטים מ- UBS מעריכים כי הגידול ברווחי החברות הבריטיות בשנת 2021 יגיע לכ- 40% לעומת השנה הקודמת. לדעתם, תחילה המניות של הממלכה יקבלו תנופה מההתאוששות בכלכלה המקומית, ולאחר מכן ייהנו מהתאוששות העולמית.

במניות הכלולות במדד הפופולרי ביותר והמוכר בקרב המשקיעים – FTSE 100 – אחת הסיבות החשובות לביצועיו הנחותים בשנים הקודמות היו נעוצות בהרכבו. המדד הזה הוא הגרסה הבריטית ל- 500 S&P בארה"ב, אך סוג החברות בו שונה: ה- FTSE 100 נשלט על ידי בנקים, חברות כרייה, חברות נפט, חברות פארמה גדולות, קונגלומרטים וענקי מוצרי צריכה. בין החברות הכלולות במדד מופיעות אלו המוכרות לכל העולם, אם זה Rio Tinto, Shell, GlaxoSmithKline או HSBC. מן הסתם, אלו אינן החברות שיכולות לרגש עם טכנולוגיה חדשנית או להבטיח צמיחה של מאות אחוזים בשנה, כמו חברות של "הכלכלה החדשה", לכן הן נשכחו על ידי המשקיעים הנלהבים בשנים האחרונות בהן רק חברות הצמיחה שלטו על השוק. אך החברות הללו הן גדולות, מבוססות, עם נתחי שוק בטוחים וזרמי מזומנים מכובדים – סוג החברות שיכולות להפיק את המקסימות מהחזרה של הכלכלה לשגרה וחזרתן של מניות הערך לאופנה.

יוליה ויימן – אנליסטית בכירה בבית ההשקעות טנדם קפיטל. אין לראות בכתבה המלצה ו/או חוות דעת בקשר לרכישה ו/או מכירה ו/או שיווק של ניירות ערך מכל מין וסוג שהוא, ו/או ביצוע פעולות השקעה אחרות והם אינם מהווים תחליף לייעוץ השקעות ע"י מי שמורשה לעסוק בכך, בהתחשב בנתונים ובצרכים הספציפיים של כל אדם. מובהר כי ייתכן ולטנדם קפיטל קיים עניין אישי בנושא ו/או מחזיקים ני"ע המוזכרים בכתבה. במידע עלולות ליפול טעויות ועשויים לחול שינויי שוק.